Selbstständige, Freiberufler, Freelancer: Wissenswerte Unterschiede beim Steuern sparen

Du bist selbstständig, Freiberufler oder Freelancer und fragst Dich, wie Du beim Thema Steuern den Durchblick behältst und gleichzeitig sparen kannst? Jede dieser Rollen bringt ihre eigenen Spielregeln mit, wenn es um das Finanzamt geht.

Es ist wichtig, zu wissen, wo Du stehst. Das beeinflusst, welche Steuervorteile Du nutzen kannst. Lass uns gemeinsam in die wissenswerten Unterschiede eintauchen, damit Du bestmöglich Deine hohe Steuerlast minimieren kannst.

| Freiberufler | Gewerbetreibende | Freelancer |

| → Du hast einen Beruf im Dienstleistungssektor: Therapeut, Wirtschaftsprüfer, Steuerberater, Autor → Normalerweise bist Du von der Gewerbesteuer befreit | → Du produzierst oder verkaufst Waren → Du benötigst einen Gewerbeschein → Du bist zur Zahlung von Gewerbesteuer verpflichtet | → Du hast eine freie Mitarbeit auf Projektbasis bei verschiedenen Unternehmen → Du bist aktiv in der Medienbranche → Meistens bist Du von der Gewerbesteuer befreit |

Grundlagen des Steuerabsetzens für Selbstständige

Stell Dir vor, Du könntest als Selbstständiger einen erheblichen Teil Deiner hohen Steuerlast sparen, indem Du die Ausgaben, die Dir im Zuge Deiner unternehmerischen Tätigkeit entstehen, geschickt von Deinem zu versteuernden Einkommen abziehst.

Genau das ermöglicht Dir das Prinzip des steuerlichen Absetzens.

Achtung: Nicht alle Ausgaben sind gleich! Vor allem, wenn Selbstständige und Freiberufler Steuern sparen möchten, ist der Unterschied zwischen Betriebsausgaben und Werbungskosten entscheidend.

- Werbungskosten hingegen spielen vor allem für Angestellte eine Rolle, um berufsbedingte Ausgaben steuerlich geltend zu machen.

- Betriebsausgaben sind alle Kosten, die Dir im Rahmen Deiner selbstständigen Arbeit entstehen – sei es der neue Laptop, welchen Du für Deine Projekte benötigst, oder die Miete für Dein Büro.

Mit unseren Steuertipps geben wir Dir einen Leitfaden an die Hand, der Dir hilft, die größtmögliche Ersparnis aus Deinen hohen Steuerbelastungen als Selbstständiger herauszuholen.

7 (noch) unbekannte Tipps: Legal Steuern sparen als Freiberufler und Selbstständiger

Wenn Du als Selbstständiger Deine hohe Einkommensteuer spürbar reduzieren möchtest, solltest Du Dir diese weniger bekannten Steuer-Tipps genauer ansehen, die oft ungenutzt bleiben.

1. Eigenheim absetzen

Seit einigen Jahren bekommst Du als Selbstständiger beim Kauf einer Immobilie keine steuerliche Begünstigung mehr. Du kannst jedoch einige andere Posten absetzen, die in direktem Zusammenhang mit Deinem Eigenheim stehen.

Handwerkerleistung, haushaltsnahe Dienstleistungen oder energetische Sanierungen sind für Selbstständige ein guter Weg, um zusätzlich Steuern zu sparen.

2. Auto abschreiben

Für alle Selbstständigen, die Steuern sparen wollen, gilt: Tätigst Du eine Investition über 1000 Euro, kannst Du diese nicht in einem Rutsch als Betriebsausgabe geltend machen. Stattdessen verteilst Du die Kosten über die Nutzungsdauer, die das Bundesfinanzministerium für verschiedene Anschaffungen festlegt.

Das betrifft auch Fahrzeuge aller Art: Ein Pkw beispielsweise muss über einen Zeitraum von sechs Jahren abgeschrieben werden.

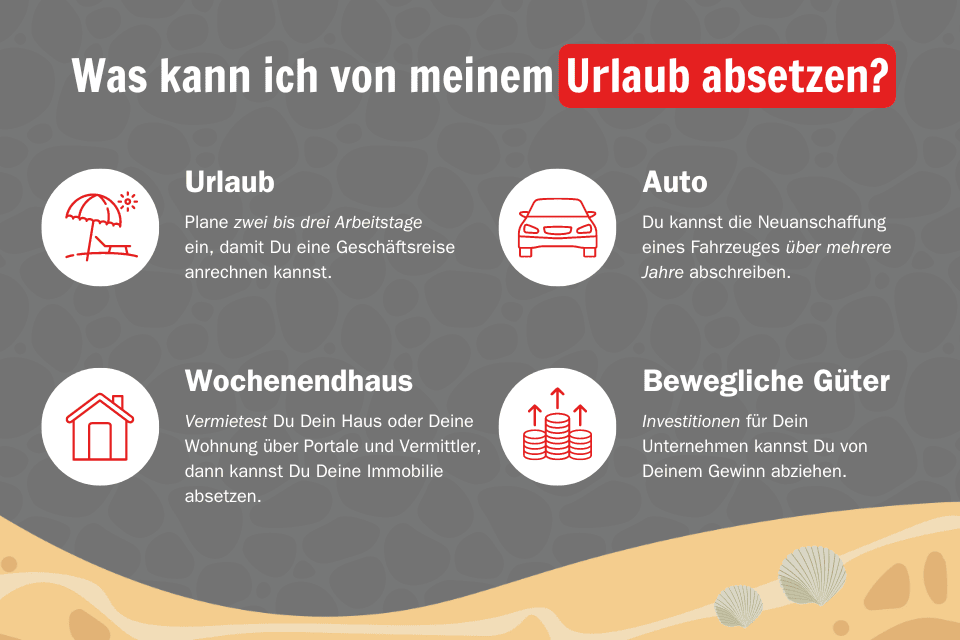

3. Familienurlaub anrechnen

Wenn Du als Selbstständiger mit Deiner Familie mal zwei Wochen ausspannen möchtest, plane unbedingt zwei bis drei komplette Arbeitstage ein, an denen Du Dich voll und ganz auf berufliche Aufgaben konzentrierst.

Ausgaben, die sowohl privat als auch beruflich anfallen, nennt man gemischte Reisekosten. Die beruflichen Anteile daran kannst Du als Betriebskosten steuerlich absetzen.

4. Wochenendhaus geltend machen

Fast jeder träumt von einem Haus im Grünen oder von einem privaten Rückzugsort. Arbeitest Du als Selbstständiger, kannst Du Dein Wochenendhaus oder Deine Ferienwohnung sogar in Deiner Steuererklärung angeben und dabei noch Steuern sparen.

Du kannst Deine Immobilie absetzen, wenn Du sie vorrangig zur Vermietung nutzt und keine oder nur untergeordnete Eigennutzung vorliegt. Wichtig ist, dass Du aktiv vermietest, also über Plattformen oder Vermittler, und keine Verträge hast, die eine private Nutzung vorsehen.

Wenn Deine Wohnung oder Dein Haus überwiegend kommerziell genutzt wird, kannst Du die damit verbundenen Kosten in der Regel von der Steuer abziehen.

5. Bewegliche Wirtschaftsgüter kaufen

Du kannst bei frei beweglichen Gütern, die Du für Dein Unternehmen anschaffst, Steuern als Selbstständiger sparen, indem Du sie von Deinem Gewinn abziehst.

Beispielsweise gelten Photovoltaikanlagen als bewegliche Wirtschaftsgüter, was bedeutet, dass Du schon vor dem Kauf Steuervorteile nutzen kannst. Wenn Du alle Bedingungen erfüllst, darfst Du bis zu 40 % der Kosten, die Du für die Anlage erwarten kannst, schon im Jahr vor dem Kauf von Deinem Gewinn abziehen.

Wichtig ist nur, dass Du Deine Kaufabsicht durch Dokumente wie Angebote oder Bestellungen belegen kannst.

6. richtige Rechtsform wählen

Ein erster Schritt zum Steuern sparen ist, dass Du als Selbstständiger die richtige Rechtsform für Dein Gewerbe wählst. Ist Deine Auswahl fehlerhaft, führt dies zu finanziellen Einbußen.

Die Rechtsform Deines Unternehmens bestimmt wesentliche steuerrechtliche Aspekte und die Steuern, die Du zahlen musst.

| Rechtsform | Was Du wissen musst | Deine Haftung | Wie Du besteuert wirst |

Einzelunternehmen | Du leitest Dein Business allein und trägst die volle Verantwortung. | Du haftest mit allem, was Du hast, also auch mit Deinem Privatvermögen. | Du zahlst Einkommensteuer auf Deine Gewinne. |

| Personengesellschaften (z.B. GbR, OHG, KG) | Ihr seid zu zweit oder mehr und leitet gemeinsam das Unternehmen. | Meist haftet jeder voll, aber das hängt von der Art der Gesellschaft ab. | Jeder zahlt Einkommensteuer auf seinen Teil des Gewinns. |

| Kapitalgesellschaften (z.B. GmbH, AG) | Dein Unternehmen ist eine eigene „Person“ in der Rechtsform. | Nur das Firmenvermögen ist im Risiko, nicht Dein privates Hab und Gut. | Die Firma zahlt ihre eigenen Steuern, wie Körperschaft- und Gewerbesteuer. |

7. Immobiliengesellschaft aufbauen

Mit der Gründung einer Immobilien GmbH kannst Du Deine Steuern auf Mieteinnahmen auf 15 % senken. Du musst keine Gewerbesteuer zahlen und bezahlst auf all Deine Einkünfte nur 15 % Körperschaftssteuer. So kannst Du je nach Deinen jährlichen Mieteinnahmen schnell eine Menge Geld sparen.

Aber Achtung: Um diese Steuervorteile wirklich zu bekommen, darfst Du nicht in den gewerblichen Immobilienhandel einsteigen. Das heißt, Du solltest Immobilien nicht innerhalb von 5 Jahren nach dem Kauf wieder verkaufen und auch keine Mieteinnahmen aus Immobilien kassieren, die Dir nicht gehören.

Steuern sparen als Selbstständiger: Wie Du häufige Fehler vermeidest

Als Selbstständiger hast Du ein breites Spektrum an Möglichkeiten, um Steuern zu sparen – oft mehr als Angestellte. Um den Überblick nicht zu verlieren und Deine Steuererklärung fehlerfrei auszufüllen, beachte, dass Du nicht in die folgenden potenziellen Stolperfallen übersiehst.

Liquidität und Steuerstundung

Mit den folgenden Kriterien nimmst Du Einfluss auf Deine Liquidität und kannst als Selbstständiger und Freiberufler Dein Wachstum beeinflussen.

- Ist-Versteuerung: Nutze die Ist-Versteuerung im Rahmen der Einnahmenüberschussrechnung, um Umsatzsteuer erst bei tatsächlichem Zahlungseingang abführen zu müssen.

- Investitionsabzugsbetrag: Bilde eine Rücklage von bis zu 40 % der geplanten Anschaffungskosten für Investitionen, um Deinen Gewinn zu reduzieren.

- GWG und Investitionen: Geringwertige Wirtschaftsgüter bis zu einem Wert von 800 Euro kannst Du sofort abschreiben und damit den Gewinn im Anschaffungsjahr mindern.

- Leasing: Die Leasingraten für Deine betrieblichen Wirtschaftsgüter kannst Du als Betriebsausgaben absetzen und so Deine Liquidität bewahren.

Fahrzeug- und Reisekosten

Die Kosten für Deine betrieblich genutzte Fahrzeuge sind steuerlich absetzbar. Ein Fahrtenbuch hilft, Deinen Umfang der betrieblichen Nutzung zu dokumentieren.

Buchführung und Bilanzierung

Die freiwillige Bilanzierung bietet Dir möglicherweise steuerliche Vorteile, erfordert aber eine genauere Buchführung im Vergleich zur Einnahmenüberschussrechnung.

Abschreibungen und Abzugsfähigkeit

Dieser Punkt ist in der Steuererklärung einer, in der das meiste Geld verschenkt wird, da viele Kosten schlichtweg vergessen werden.

- Altersvorsorge: Nutze alle Möglichkeiten der staatlichen Förderungen für die Altersvorsorge, um Steuervorteile zu erlangen.

- Arbeitszimmer: Denke daran, die Kosten für ein häusliches Arbeitszimmer absetzen, wenn es den Mittelpunkt Deiner beruflichen Tätigkeit darstellt.

- Vorsteuerpauschalierung: Überprüfe, ob Du Deine Vorsteuer nach einem vereinfachten Pauschalbetrag absetzen kannst, um weniger Steuern zahlen zu müssen.

Steuervereinfachung und -ersparnis

Deine Beiträge zur Kranken- und Pflegeversicherung, Spenden und weitere Sonderausgaben kannst Du geltend machen.

Organisation und Fristen

Um als Selbstständiger und Freiberufler Steuern zu sparen, musst Du alle Unterlagen termingerecht dem zuständigen Finanzamt zukommen lassen.

- Fristgerechte Abgabe: Alle Steuererklärungen und Voranmeldungen musst Du pünktlich einreichen, um Säumniszuschläge zu vermeiden.

- Belegführung: Sämtliche Belege für Ausgaben und Investitionen solltest Du akribisch sammeln und ordnen.

Weiterbildung und professionelle Unterstützung

Unser Next Level Steuer Coaching steht Dir jederzeit mit den neuesten Informationen zur Verfügung, damit Du zukünftig Deine Steuerlast um ein Vielfaches reduzieren kannst.

- Aktuelle Steuergesetze: Behalte regelmäßige Änderungen im Auge oder lass Dich durch unser Steuer Coaching informieren.

- Professionelle Hilfe: Bei komplexeren Sachverhalten kannst Du unser Steuer Coaching hinzuziehen, um Fehler zu vermeiden und alle möglichen Vorteile zu nutzen.

Indem Du diese Tipps beherzigst, kannst Du Deine Steuerlast effektiv senken und gleichzeitig Dein Unternehmen stärken.

Die optimale Steuererklärung für Selbstständige

Für viele Selbstständige gehört die Steuererklärung nicht zu den Lieblingsbeschäftigungen. Kein Wunder also, dass viele diese Aufgabe lieber in die Hände von Experten legen.

Das hat durchaus seinen Vorteil: Du sparst Dir eine Menge Zeit mit Papierkram und kannst Dich voll und ganz auf das konzentrieren, was Du am besten kannst – Dein Business rocken. Doch Du kannst auch selbst zum Meister der Steuerformulare werden. So nimmst Du Deine Steuererklärung selbst in die Hand!

Ermittle Deinen Gewinn

Um als Selbstständiger Steuern zu sparen, musst Du die richtige Berechnungsgrundlage in Deiner Steuererklärung abgeben. Stehst Du auch vor der Frage, ob Du eine Bilanz oder Einnahmenüberschussrechnung (EÜR) machen musst? Wir haben die Unterschiede kurz und knapp skizziert:

| Kriterium | EÜR | Bilanz |

| Für wen | Freiberufler/Gewerbe bis 600.000 € Umsatz, 60.000 € Gewinn | Firmen im Register, Umsatz > 600.000 € oder Gewinn > 60.000 € |

| Gewinn | Einnahmen – Ausgaben | Vermögensübersicht |

| Formelle Anforderungen | Einfache Buchhaltung, Belege sammeln | Detaillierte Buchführung, strenge Regeln |

| Steuererklärung mit/ohne Hilfe | Oft ohne Hilfe machbar | Meist mit professioneller Hilfe |

Beachte die Fristen

Als Selbstständiger solltest Du die gängigen Fristen für verschiedene Steuererklärungen im Blick behalten, um unnötige Zinsen und Strafen zu vermeiden:

| Erklärung / Vorauszahlung | Fälligkeit |

| Einkommensteuererklärung (ohne Steuerberater) | 31. Juli des Folgejahres |

| Einkommensteuererklärung (mit Steuerberater) | 31. Dezember des Folgejahres |

| Einkommensteuervorauszahlung | 10. Werktag des Folgemonats |

| Gewerbesteuererklärung | 31. Juli des Folgejahres |

| Gewerbesteuervorauszahlung | 15. Werktag des Folgemonats |

| Umsatzsteuererklärung | 31. Juli des Folgejahres |

| Umsatzsteuervoranmeldung | 10. Werktag des Folgemonats |

| Körperschaftsteuererklärung | 31. Juli des Folgejahres |

Nutze die richtigen Formulare

Um Deine Einkommensteuererklärung in Angriff zu nehmen, beginne damit, den Mantelbogen mit Deinen persönlichen Daten wie Name, Adresse, Geburtsdatum, Steuernummer, zuständigem Finanzamt, Familienstand und Kinder zu vervollständigen und finde heraus, welche weiteren Formulare für Dich relevant sind:

| Dokument | Kriterien | Zuständige Personen |

| Anlage G | Für Gewerbetreibende mit einem Gewinn über 24.500 Euro | Gewerbetreibende |

| Anlage S | Für Freiberufler und sonstige selbstständige Berufe | Freiberufler und selbstständige Berufe |

| Anlage EÜR | Für Kleinunternehmen mit einem Umsatz von maximal 22.000 Euro pro Jahr | Kleinunternehmer, Gewerbetreibende und Freiberufler |

| Gewerbesteuerjahreserklärung | Jeder Gewerbebetrieb | Gewerbetreibende, die gewerbesteuerpflichtig sind |

| Umsatzsteuervoranmeldung | Bei mehr als 7.500 Euro Umsatzsteuer pro Jahr (Berechnung anhand des Vorjahres) | Alle umsatzsteuerpflichtigen Unternehmer |

| Umsatzsteuerjahreserklärung | Jeder selbstständig Gewerbetreibender, der Waren oder Dienstleistungen im Inland anbietet | Alle umsatzsteuerpflichtigen Unternehmer |

Führe eine Einnahmen- und Ausgabenliste

Erstelle eine Übersicht Deiner Einnahmen und Ausgaben. Für die Steuererklärung als Selbstständiger ist es praktisch, eine Tabelle zu führen, in der Du für jeden Beleg Folgendes festhältst:

- Datum des Belegs

- Name des Lieferanten oder Kunden

- Gegenstand des Belegs

- Gesamtbetrag inklusive Mehrwertsteuer

- Belegnummer

Bist Du zur Umsatzsteuer verpflichtet, vermerke zusätzlich den Nettobetrag und die ausgewiesene Mehrwertsteuer. Erstelle eine entsprechende Tabelle auch für Deine Ausgaben.

Im Rahmen der Einnahmenüberschussrechnung zählen Einnahmen und Ausgaben zu dem Zeitpunkt, zu dem sie tatsächlich anfallen. Beachte, dass regelmäßige Zahlungen, die kurz vor oder nach dem Jahreswechsel anfallen, noch dem alten Jahr zugeordnet werden können.

Sammle alle Belege

Hebe alle Geschäftsbelege gründlich auf. Besser zu viele als zu wenige, denn für Deine Steuererklärung als Selbstständiger sind sie essenziell. Kopiere verblassende Belege wie Kassenbons für die Steuererklärung und hefte die Kopien an das Original.

- Lieferscheine

- Rechnungen von Lieferanten und Kunden

- Alle Arten von Quittungen, auch formlose

- Überweisungsbelege

- Für den Firmenwagen z. B. Tankquittungen

- Bankauszüge und Jahresbescheinigungen Deiner Geschäftskonten

Ordnung ist das halbe Leben: Sortiere Belege monatlich in Ordnern, etwa nach Debitoren und Kreditoren, Verträgen und Bankunterlagen oder betriebswirtschaftlichen Auswertungen.

Du kannst auch alles chronologisch in einem Ordner sammeln – wichtig ist ein systematisches Ablagesystem. Wenn ein Steuerberater Deine Buchhaltung macht, lege einen Extra-Ordner für ihn an, in den Du monatlich alle relevanten Unterlagen gibst.

Nach Rückgabe sortierst Du diese in Deine Geschäftsordner ein.

Fazit

Wenn Du die richtigen Strategien kennst und weißt, wie Du diese zu Deinen Gunsten anwendest, kannst Du auch als Selbstständiger Deine Steuerlast erheblich reduzieren.

In diesem Artikel hast Du gelernt:

- Welche Unterschiede zwischen Selbstständigen, Freiberuflern und Freelancern gelten und wie Du die jeweiligen Steuervorteile optimal nutzt.

- Was die Grundlagen des steuerlichen Absetzens sind, um Betriebsausgaben effektiv von Deinem zu versteuernden Einkommen abziehen zu können.

- Sieben weniger bekannte Steuertipps, darunter die Abschreibung Deines Autos oder Hauses, sowie die richtige Rechtsformwahl.

- Wie Du häufige Fehler vermeiden kannst, beispielsweise durch sorgfältige Buchführung und die Einhaltung von Fristen.

Mit diesem Wissen kannst Du Deine Steuerlast legal reduzieren, mehr von Deinem Einkommen behalten und Dein Geschäft weiter ausbauen. Nutze die Tipps aus diesem Artikel, um effizient und sicher Deine steuerlichen Pflichten zu erfüllen.

Steuern sparen als Freiberufler und Selbstständiger: So ist mehr für Dich drin

Du hast es in der Hand, das Beste aus Deiner Steuersituation als Selbstständiger herauszuholen! Um als Freiberufler Steuern zu sparen, kannst Du mit unserer Hilfe noch mehr ungenutztes Steuerpotenzial entdecken.

Sieh Dir unsere Steuer-Tipps genau an – wir zeigen Dir in unserem Steuer-Coaching, wie Du Deine Steuerlast in privates Vermögen umwandelst und es langfristig schützt.

Mit uns kannst Du Dein Steuerwissen nachhaltig weiterentwickeln. Melde Dich noch heute für Deine Potenzialanalyse an und finde heraus, wie Du als Selbstständiger und Freiberufler Steuern sparst.

Damit sich Deine Steuerlast dauerhaft minimiert und Du mehr von Deinem Gewinn hast, stehen unsere Experten für Dich bereit und werfen einen Blick auf Deine Ist-Situation.