Warum Du mit der richtigen Strategie bei Deiner Kapitalgesellschaft bares Geld sparst

Steuervorteile Kapitalgesellschaft: Steuern sind für Dich als Unternehmer eine der größten Kostenfallen – und oft der Grund, warum am Jahresende weniger hängen bleibt, als eigentlich möglich wäre. Gerade bei Kapitalgesellschaften wie GmbH, UG oder AG gibt es jede Menge Stellschrauben, mit denen Du Deine Steuerlast legal senken kannst. Doch die wenigsten Unternehmer kennen diese Hebel – oder setzen sie konsequent ein.

In diesem Blogartikel zeigen wir Dir 25 praxiserprobte Möglichkeiten, wie Du mit Deiner Kapitalgesellschaft clever Steuern sparen kannst. Ohne Tricks, ohne Risiko – dafür mit klarem System. Du wirst sehen: Wer die Regeln kennt, kann das Steuerspiel gewinnen.

Das Wichtigste in Kürze

Mit der richtigen Strategie kannst Du als Kapitalgesellschaft Deine Steuerlast deutlich senken. Hier sind einige der effektivsten Hebel, die Du kennen solltest:

- Holdingstruktur nutzen: Gewinne und Veräußerungsgewinne können auf Ebene der Holding nahezu steuerfrei vereinnahmt werden.

- Gewinne im Unternehmen belassen: Durch Thesaurierung zahlst Du deutlich weniger Steuern als bei sofortiger Ausschüttung.

- Investitionsabzugsbetrag (IAB) einsetzen: Plane Investitionen frühzeitig und sichere Dir vorab steuerliche Vorteile.

- Lohn- und Gehaltsoptimierung: Mit cleveren Vergütungsbausteinen sparst Du als Arbeitgeber und Deine Mitarbeitenden gleichzeitig Steuern.

Diese fünf Punkte sind nur der Anfang. Im folgenden Artikel erwarten Dich mehr Details sowie 20 weitere Steuerstrategien, mit denen Du Deine Kapitalgesellschaft optimal aufstellen kannst.

1. Wahl der passenden Rechtsform

Die Wahl der passenden Rechtsform ist der erste und vielleicht wichtigste Hebel, um Steuern zu sparen. Ob GmbH, UG oder AG: Kapitalgesellschaft ist nicht gleich Kapitalgesellschaft. Jede Rechtsform bringt unterschiedliche steuerliche Vorteile und Pflichten mit sich. Vor allem kleinere Unternehmen profitieren oft von der haftungsbeschränkten UG, während für wachsende Betriebe die klassische GmbH (Gesellschaft mit beschränkter Haftung) steuerlich attraktiver sein kann. Auch Mischformen, wie eine Holding-Struktur, können sich lohnen.

Entscheidend ist: Die Rechtsform muss zu Deinem Geschäftsmodell und Deinen Wachstumszielen passen – sonst verschenkst Du steuerliches Potenzial.

2. Thesaurierung von Gewinnen

Die Thesaurierung – also das Einbehalten von Gewinnen in der Kapitalgesellschaft – ist ein effektives Mittel zur Steueroptimierung. Denn thesaurierte Gewinne werden bei Kapitalgesellschaften nur mit rund 30 % (Körperschaft- und Gewerbesteuer) belastet.

Entnimmst Du die Gewinne hingegen als Geschäftsführer, kommen zusätzlich bis zu 45 % Einkommensteuer auf Deine Ausschüttung obendrauf. Wer Gewinne im Unternehmen belässt und dort reinvestiert, spart sich also die hohe Steuerbelastung auf private Einnahmen – und stärkt gleichzeitig die Eigenkapitalbasis der Firma. So baust Du steuerlich effizient Vermögen auf.

Achtung: Ändert sich die Gesetzeslage, können spätere Ausschüttungen steuerlich teurer werden. Auch eine einseitige Thesaurierungsstrategie kann langfristig zu Konflikten mit Gesellschaftern führen.

3. Verrechnung von Verlusten

Verluste sind ärgerlich – aber steuerlich können sie für Dich trotzdem wertvoll sein. Denn Kapitalgesellschaften dürfen Verluste mit Gewinnen verrechnen und so ihre Steuerlast senken.

Verluste aus einem Jahr können dabei mit Gewinnen desselben Jahres (Verlustausgleich) oder mit zukünftigen Gewinnen (Verlustvortrag) verrechnet werden.

Auch ein Verlustrücktrag ins Vorjahr ist bis zu 10 Millionen Euro möglich. So lassen sich schwache Jahre steuerlich mit erfolgreichen Jahren ausgleichen und Liquidität schonen.

4. Holdingstruktur

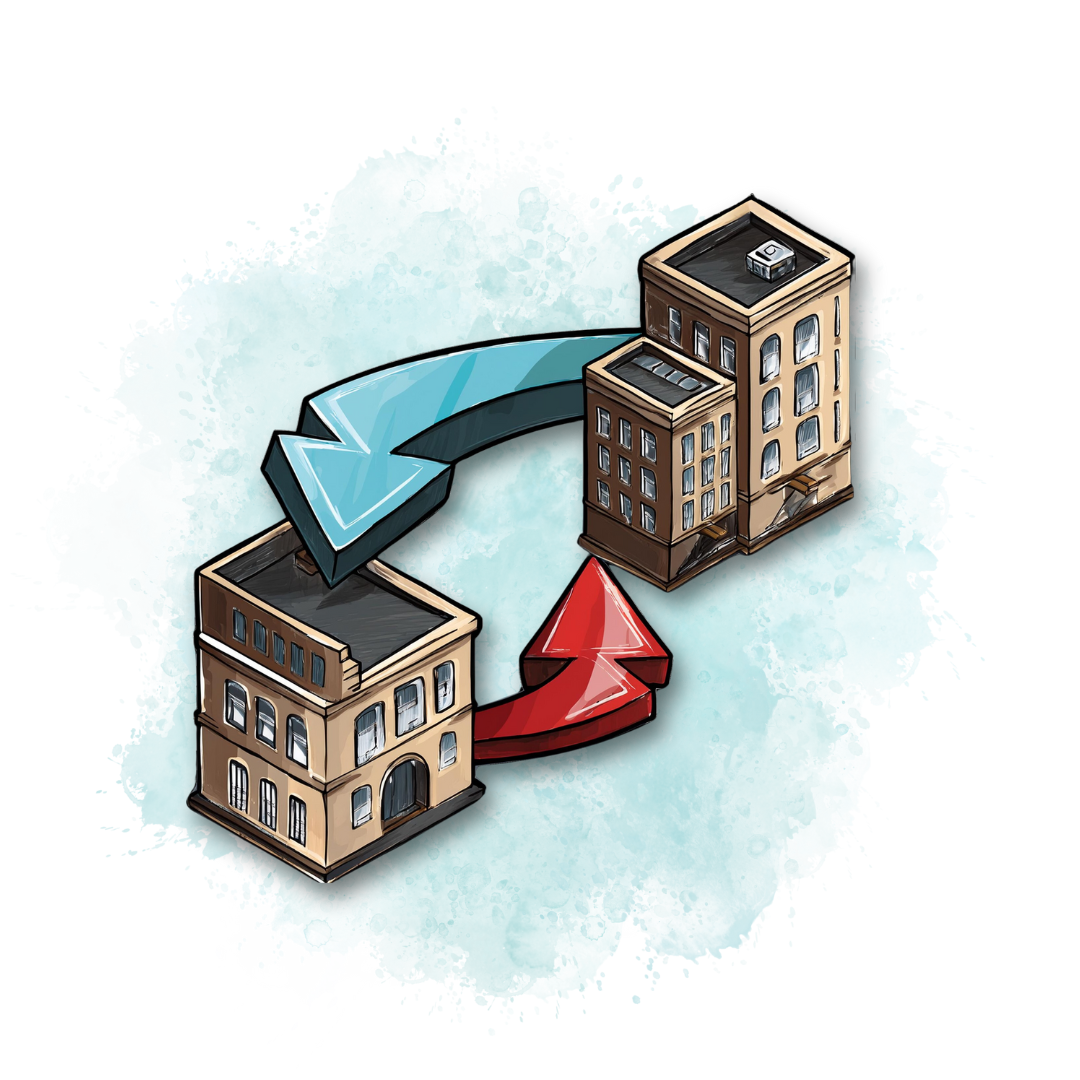

Eine Holdingstruktur ist ein mächtiges Werkzeug zur Steueroptimierung für Kapitalgesellschaften. Dabei wird eine Muttergesellschaft (Holding) gegründet, die Anteile an Tochtergesellschaften hält. So lassen sich operative Tätigkeiten und Vermögensverwaltung voneinander trennen.

Der Vorteil: Gewinnausschüttungen der Tochter an die Holding bleiben zu 95 % steuerfrei, ebenso wie Veräußerungsgewinne beim Verkauf von Anteilen.

So kannst Du Vermögen im Unternehmensverbund steueroptimiert aufbauen und flexibel reinvestieren – ohne die Risiken des operativen Geschäfts auf Dein Vermögen zu übertragen.

5. Übertragung von Wirtschaftsgütern zwischen verbundenen Unternehmen

Innerhalb eines Unternehmensverbunds kannst Du Wirtschaftsgüter wie Maschinen, Immobilien oder Beteiligungen steuerneutral von einer Kapitalgesellschaft auf eine andere übertragen. Voraussetzung: Die Unternehmen sind miteinander verbunden, zum Beispiel über eine Holdingstruktur, und die Übertragung erfolgt zum Buchwert.

So kannst Du gezielt die steuerlichen Positionen einzelner Gesellschaften optimieren – etwa, indem Du Vermögenswerte dorthin verschiebst, wo Verluste vorhanden sind oder eine niedrigere Steuerbelastung erwartet wird. Auf diese Weise lassen sich stille Reserven erhalten und Steuerzahlungen lenken.

Wichtig: Achte darauf, dass die Übertragung zu marktüblichen Bedingungen erfolgt und dem Fremdvergleichsgrundsatz standhält – sonst droht eine Nachversteuerung.

6. Sale-and-Lease-Back

Beim Sale-and-Lease-Back verkauft Deine Kapitalgesellschaft ein Wirtschaftsgut – beispielsweise eine Maschine oder Immobilie – an ein anderes Unternehmen und least es anschließend zurück.

Der Vorteil: Durch den Verkauf wird sofort Liquidität freigesetzt, ohne dass das Unternehmen auf die Nutzung des Wirtschaftsguts verzichten muss.

Gleichzeitig kannst Du den Verkaufserlös steuerlich nutzen, um stille Reserven aufzudecken oder Verluste auszugleichen. Die Leasingraten mindern später als Betriebsausgaben Deinen steuerpflichtigen Gewinn.

7. Optimierung von Fremd- vs. Eigenfinanzierung

Die richtige Balance zwischen Fremd- und Eigenkapital ist ein wichtiger Hebel zur Steueroptimierung in Kapitalgesellschaften. Denn Zinsen für Fremdkapital gelten als Betriebsausgaben und mindern den steuerpflichtigen Gewinn. Eigenkapital belastet die Gesellschaft zwar nicht mit laufenden Kosten, bringt aber auch keine steuermindernde Wirkung.

Wer strategisch Fremdkapital einsetzt, kann dadurch die Steuerlast senken. Allerdings gilt es, die sogenannte Zinsschranke im Blick zu behalten – ab einer gewissen Höhe sind Zinsaufwendungen steuerlich nur noch eingeschränkt abziehbar.

8. Transferpreise (innerhalb des Konzerns)

Bei Geschäftsvorgängen zwischen verbundenen Kapitalgesellschaften – etwa innerhalb einer Holdingstruktur – spielt die Gestaltung der Transferpreise eine entscheidende Rolle. Transferpreise sind die Verrechnungspreise für Leistungen, Waren oder Dienstleistungen, die konzernintern erbracht werden. Werden diese Preise bewusst gestaltet, lassen sich Gewinne gezielt innerhalb des Konzerns verschieben und steuerlich optimieren.

Wichtig ist dabei jedoch, dass die Preise dem sogenannten Fremdvergleichsgrundsatz entsprechen – also so kalkuliert sind, wie sie auch unter unabhängigen Dritten vereinbart würden. Andernfalls drohen steuerliche Korrekturen und Nachzahlungen.

9. Beratungs- und Managementverträge (interne)

Beratungs- und Managementverträge zwischen verbundenen Kapitalgesellschaften bieten die Möglichkeit, Gewinne innerhalb des Unternehmensverbunds gezielt zu steuern. Durch vertraglich vereinbarte Vergütungen für Management- oder Beratungsleistungen können Betriebsausgaben in der leistenden Gesellschaft geschaffen werden, die den steuerpflichtigen Gewinn mindern.

Gleichzeitig entstehen in der empfangenden Gesellschaft entsprechende Einnahmen. Dadurch lassen sich Erträge innerhalb des Verbunds verlagern und steuerlich optimieren – vorausgesetzt, die Leistungen werden tatsächlich erbracht und die Verträge entsprechen dem Fremdvergleichsgrundsatz.

10. Betriebsaufspaltung

Die Betriebsaufspaltung ist eine bewährte Gestaltungsmöglichkeit, um Vermögen und operative Tätigkeiten voneinander zu trennen. Dabei wird das Vermögen – zum Beispiel Immobilien oder Beteiligungen – in eine Besitzgesellschaft ausgelagert, während die operative Tätigkeit von einer Betriebsgesellschaft ausgeführt wird. Zwischen beiden Gesellschaften bestehen vertragliche Nutzungs- oder Mietverhältnisse.

So lässt sich einerseits die Steuerlast optimieren, da Einkünfte zwischen den Gesellschaften verteilt werden können. Andererseits schützt die Trennung das Vermögen vor Haftungsrisiken aus dem operativen Geschäft. Voraussetzung ist eine enge personelle und sachliche Verflechtung der beiden Gesellschaften.

11. Abschreibungen und Sonderabschreibungen

Kapitalgesellschaften können Investitionen steuerlich geltend machen, indem sie die Anschaffungs- oder Herstellungskosten von Vermögensgegenständen über mehrere Jahre abschreiben. Diese planmäßigen Abschreibungen mindern Jahr für Jahr den steuerpflichtigen Gewinn.

Zusätzlich besteht die Möglichkeit, Sonderabschreibungen in Anspruch zu nehmen – etwa bei bestimmten Investitionen oder für kleine und mittlere Unternehmen. Durch eine gezielte Nutzung dieser Abschreibungsspielräume lässt sich die Steuerlast optimieren und die Liquidität schonen.

12. Bildung und Auflösung von Rückstellungen

Rückstellungen sind ein wirkungsvolles Mittel, um künftige Ausgaben bereits im aktuellen Geschäftsjahr steuerlich zu berücksichtigen. Kapitalgesellschaften können Rückstellungen für ungewisse Verbindlichkeiten oder drohende Aufwendungen bilden – beispielsweise für Gewährleistungsrisiken oder Prozesskosten. Diese mindern den steuerpflichtigen Gewinn im Jahr der Bildung.

Wird die Rückstellung später nicht benötigt oder fällt geringer aus, erfolgt eine Auflösung, die den Gewinn entsprechend erhöht. So lassen sich steuerliche Belastungen in die Zukunft verschieben und die Liquidität im Unternehmen kurzfristig verbessern.

13. Lohn- und Gehaltsoptimierung

Auch durch die gezielte Gestaltung von Vergütungsbestandteilen lassen sich in Kapitalgesellschaften steuerliche Vorteile erzielen. Arbeitgeber und Arbeitnehmer können Steuern und Sozialabgaben sparen, wenn bestimmte Vergütungsbausteine clever eingesetzt werden.

Dazu zählen unter anderem steuerfreie Sachbezüge, Fahrtkostenzuschüsse, betriebliche Altersvorsorge oder Erholungsbeihilfen. Für die Kapitalgesellschaft mindern diese Aufwendungen den steuerpflichtigen Gewinn. Gleichzeitig profitieren die Arbeitnehmer durch mehr Netto vom Brutto.

Wichtig ist, dass die Gestaltung im Rahmen der gesetzlichen Vorgaben erfolgt und sauber dokumentiert wird.

14. Nutzung des Investitionsabzugsbetrags (IAB)

Mit dem Investitionsabzugsbetrag (IAB) können Kapitalgesellschaften künftige Investitionen bereits vor deren Durchführung steuerlich geltend machen. Bis zu 50 % der voraussichtlichen Anschaffungskosten bestimmter Wirtschaftsgüter dürfen vorab als Betriebsausgabe angesetzt werden. Dadurch sinkt der steuerpflichtige Gewinn im Jahr der Bildung des IAB – und damit auch die Steuerlast.

Voraussetzung ist, dass die begünstigten Wirtschaftsgüter in den folgenden drei Jahren tatsächlich angeschafft und im Betrieb genutzt werden. Der IAB ist besonders für Unternehmen interessant, die schwankende Gewinne ausgleichen und Liquidität sichern möchten.

15. Forschungszulagen (Forschungsförderung)

Investieren Kapitalgesellschaften in Forschung und Entwicklung, können sie sich einen Teil der Kosten über die Forschungszulage vom Staat zurückholen. Voraussetzung ist, dass die Vorhaben bestimmte Kriterien erfüllen und offiziell als förderfähig anerkannt werden. Die Zulage wird direkt mit der Steuerlast verrechnet und mindert so die finanzielle Belastung.

Auf diese Weise lassen sich Innovationsprojekte steuerlich nutzen und Investitionen gezielt fördern. Ziel der Forschungszulage ist es, Unternehmen bei der Entwicklung neuer Produkte, Verfahren oder Dienstleistungen zu unterstützen und ihre Wettbewerbsfähigkeit zu stärken.

16. Betriebliche Altersvorsorge

Die betriebliche Altersvorsorge (bAV) ermöglicht es Mitarbeitenden und auch GmbH-Geschäftsführern, steuerbegünstigte Beiträge für die eigene Altersvorsorge zu beziehen. Für die Kapitalgesellschaft sind diese Beiträge als Betriebsausgaben absetzbar und mindern den steuerpflichtigen Gewinn.

Gleichzeitig bleiben die Beiträge auf Seiten der Arbeitnehmer bis zu bestimmten Höchstbeträgen steuer- und sozialabgabenfrei. So profitieren beide Seiten. Für die Kapitalgesellschaft entsteht sogar ein doppelter Vorteil: Sie kann qualifizierte Mitarbeitende langfristig binden und gleichzeitig Steuern sparen.

17. Gewinnverwendungsbeschlüsse

Mit dem Gewinnverwendungsbeschluss entscheidet die Gesellschafterversammlung einer Kapitalgesellschaft, wie der erzielte Gewinn eines Jahres verwendet wird. Dabei besteht die Wahl, Gewinne auszuschütten oder im Unternehmen zu belassen.

Diese Entscheidung hat direkte steuerliche Auswirkungen: Thesaurierte Gewinne bleiben auf Ebene der Gesellschaft steuerlich günstiger, während ausgeschüttete Gewinne auf Ebene der Gesellschafter mit Einkommensteuer belastet werden. Um die Steuerlast gezielt zu lenken und mögliche Konflikte zu vermeiden, sollten Gewinnverwendungsbeschlüsse im Kreis der Gesellschafter stets klar und transparent abgestimmt werden.

18. Bilanzpolitische Wahlrechte

Kapitalgesellschaften haben bei der Erstellung ihrer Handels- und Steuerbilanzen verschiedene bilanzpolitische Wahlrechte. Diese ermöglichen es, bestimmte Positionen in der Bilanz steuerlich günstig zu gestalten – etwa durch die Wahl zwischen Aktivierung oder Sofortaufwand, unterschiedliche Abschreibungsmethoden oder die Bewertung von Rückstellungen.

Durch eine gezielte Ausübung dieser Wahlrechte kann die Steuerlast in einzelnen Jahren beeinflusst werden. Gleichzeitig lassen sich stille Reserven bilden oder auflösen, um die Gewinn- und Verlustrechnung zu steuern und Liquiditätseffekte zu nutzen.

Wichtig: Die Gestaltungsspielräume dürfen nur im Rahmen der gesetzlichen Vorgaben genutzt werden. Überzogene oder missbräuchliche Gestaltungen können steuerliche Risiken und rechtliche Konsequenzen nach sich ziehen.

19. Nutzung von Steuerfreibeträgen

Freibeträge werden als Gestaltungsmittel oft unterschätzt – dabei bieten sie Kapitalgesellschaften und ihren Gesellschaftern wertvolle Möglichkeiten zur Steueroptimierung. Dazu zählen unter anderem der Sparer-Pauschbetrag, der Grundfreibetrag sowie Freibeträge bei Schenkungen und Erbschaften. Durch eine gezielte Planung lassen sich Freibeträge optimal nutzen und die Steuerlast spürbar senken.

Wichtig ist, die jeweiligen Voraussetzungen im Blick zu behalten und sicherzustellen, dass die Freibeträge rechtzeitig geltend gemacht werden. Denn einmal ungenutzt verfallen sie und können nicht nachträglich in Anspruch genommen werden.

20. Auslandsniederlassungen und internationale Steuerplanung

Kapitalgesellschaften können durch die Gründung von Auslandsniederlassungen steuerliche Gestaltungsspielräume nutzen. Je nach Standort und Rechtsordnung gelten unterschiedliche Steuersätze, Freibeträge und Regelungen zur Gewinnermittlung. Eine strategische internationale Steuerplanung kann dabei helfen, die Gesamtsteuerbelastung zu senken und rechtliche Rahmenbedingungen optimal auszuschöpfen.

Wichtig ist, dass wirtschaftliche Substanz im Ausland vorhanden ist und die Aktivitäten dort tatsächlich ausgeübt werden – andernfalls drohen steuerliche Risiken wie Hinzurechnungsbesteuerung oder der Vorwurf einer Scheinauslandsniederlassung.

21. Optimierung der Umsatzsteuer

Die richtige Handhabung der Umsatzsteuer ist für Kapitalgesellschaften essenziell – sowohl für die Liquidität als auch für die steuerliche Sicherheit. Wer Verfahren wie das Reverse-Charge-Verfahren gezielt einsetzt und steuerliche Vergünstigungen nutzt, kann unnötige Vorsteuerzahlungen vermeiden. Auf diese Weise lässt sich die Steuerbelastung im Tagesgeschäft effektiv steuern.

Gleichzeitig gilt: Fehler in diesem Bereich sind besonders teuer und führen oft zu Nachzahlungen oder Bußgeldern. Deshalb sollten umsatzsteuerliche Vorgänge regelmäßig überprüft und fachlich korrekt umgesetzt werden.

22. Dividendenstrategie

Mit einer durchdachten Dividendenstrategie können Kapitalgesellschaften gezielt steuern, wie erwirtschaftete Gewinne verwendet werden. Die Entscheidung über Höhe und Zeitpunkt der Ausschüttungen beeinflusst nicht nur die Liquidität der Gesellschaft, sondern auch die Steuerbelastung der Gesellschafter.

Eine strategische Dividendenpolitik sollte daher den Kapitalbedarf des Unternehmens und die finanziellen Interessen der Anteilseigner gleichermaßen berücksichtigen. Wer Ausschüttungen frühzeitig plant und transparent kommuniziert, schafft Klarheit und vermeidet spätere Konflikte im Gesellschafterkreis.

23. Verlustvor- und Rücktrag

Verluste können Kapitalgesellschaften nicht nur im laufenden Jahr verrechnen (siehe Punkt 3), sondern auch zeitlich flexibel einsetzen. Beim Verlustrücktrag wird der Verlust mit Gewinnen des Vorjahres verrechnet, was zu einer Steuerrückerstattung führen kann.

Beim Verlustvortrag hingegen werden Verluste in zukünftige Jahre übertragen, um dort die Steuerlast zu senken. Diese Möglichkeit ist besonders interessant für Unternehmen mit schwankenden Gewinnen oder nach größeren Investitionen.

24. Steuerstundungsmodelle

Steuerstundungsmodelle ermöglichen es Kapitalgesellschaften, Steuerzahlungen in spätere Jahre zu verschieben und dadurch kurzfristig Liquidität zu sichern. Dies kann durch gezielte Investitionsentscheidungen, bilanzielle Gestaltungsspielräume oder die bewusste Wahl von Zahlungszeitpunkten erfolgen.

Allerdings handelt es sich hierbei nur um eine zeitliche Verschiebung – die Steuerzahlung bleibt bestehen und muss später geleistet werden. Deshalb sollten Steuerstundungsmodelle mit Bedacht eingesetzt und die zukünftige Steuerbelastung in der Finanzplanung berücksichtigt werden, um Engpässe zu vermeiden.

25. Exit-Strategien (Verkauf/Veräußerung)

Beim Verkauf einer Kapitalgesellschaft hat die Wahl der Exit-Strategie entscheidenden Einfluss auf die Steuerlast. Grundsätzlich wird zwischen einem Share Deal (Verkauf der Anteile) und einem Asset Deal (Verkauf einzelner Vermögenswerte) unterschieden.

Beim Asset Deal führt die Veräußerung auf Ebene der Gesellschaft zur sofortigen Aufdeckung und Versteuerung stiller Reserven. Beim Share Deal bleibt der Verkauf für die Gesellschaft selbst steuerneutral – Steuern fallen erst bei den Gesellschaftern an.

Besonders vorteilhaft ist der Anteilsverkauf über eine Holdingstruktur: Hier bleiben 95 % des Veräußerungsgewinns auf Ebene der Holding steuerfrei. Eine frühzeitige Exit-Planung sichert diese Vorteile.

Fazit: So nutzt Du die Steuervorteile Deiner Kapitalgesellschaft optimal

Du siehst: Kapitalgesellschaften bieten eine ganze Reihe an Möglichkeiten, um Steuern legal und strategisch zu senken. Wer die Spielregeln kennt – und die 25 Hebel gezielt nutzt – kann nicht nur seine Steuerlast optimieren, sondern auch Liquidität sichern, Vermögen aufbauen und unternehmerisch freier agieren.

Wichtig: Steuergestaltung ist kein Einmalprojekt, sondern ein laufender Prozess. Und genau dafür brauchst Du Klarheit und eine zukunftssichere Strategie.

In unserem kostenfreien Webinar zeigen wir Dir, wie Du diese und weitere Steuerstrategien für Dein Unternehmen konkret anwendest – Schritt für Schritt und praxisnah.

Bist Du steuerlich bestmöglich aufgestellt?

An welchen Stellen kannst Du noch clever Steuern sparen? Viele Unternehmer und Selbständige übersehen wertvolle Optimierungsmöglichkeiten und zahlen am Ende unnötig hohe Steuern.

Wir haben Dir eine kostenlose Steuer-Checkliste zum Download bereitgestellt: Zur Steuer-Checkliste

Mit dieser Checkliste kannst Du herausfinden, an welchen Stellen bei Dir noch ungenutztes Potenzial schlummert.